Por que o empréstimo do Auxílio Brasil prejudica os beneficiários?

Com juros altos, o consignado favorece os bancos e aumenta endividamento dos mais pobres, apontam especialistas.

Por Beatriz de Oliveira

14|09|2022

Alterado em 23|09|2022

Quase 80% das famílias brasileiras estão endividadas, enquanto 29% estão com contas atrasadas, como apontam dados da Pesquisa Nacional de Endividamento e Inadimplência do Consumidor (Peic) referentes ao mês de julho de 2022. Uma outra pesquisa, da empresa de soluções financeiras Serasa, mostrou que em 2021 a maior parte dos endividados faziam parte do público que recebeu o Auxílio Emergencial: eram 41%.

Ou seja, a parcela mais vulnerável do país é também a que mais se endivida.

Com o fim do Auxílio Emergencial um novo benefício começou a ser pago, em substituição ao Bolsa Família: o Auxílio Brasil. No dia 12 de agosto, o presidente Jair Bolsonaro e o ministro da Cidadania, Ronaldo Bento, assinaram decreto permitindo o empréstimo consignado a partir do Auxílio Brasil e outros benefícios de transferência de renda.

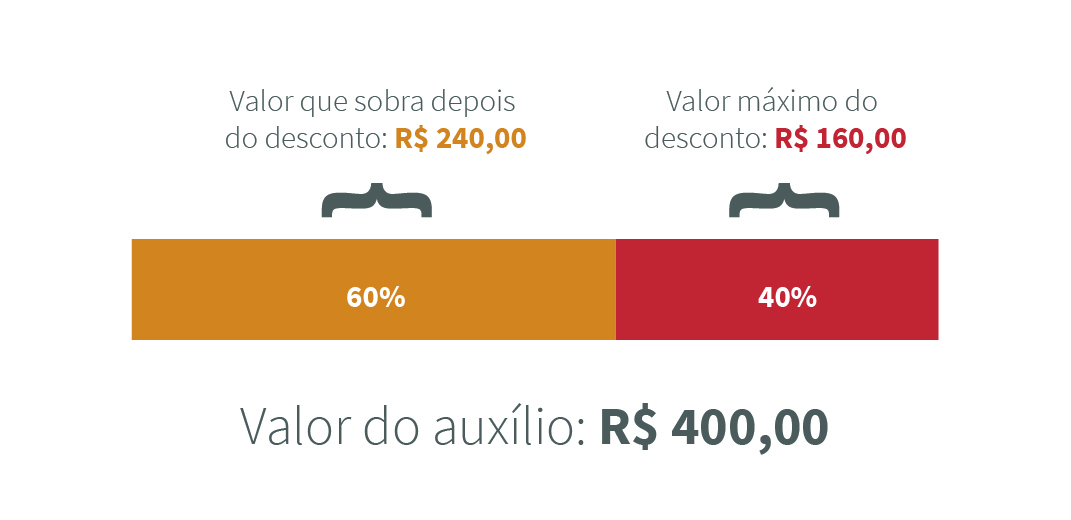

Nesse tipo de empréstimo, o desconto das parcelas são feitos diretamente na folha de pagamento.o caso do Auxílio Brasil, diretamente do valor do benefício. De acordo com o decreto mencionado, será possível descontar até 40% do valor do auxílio.

O Auxílio Brasil paga em média R$ 400 por mês a famílias pobres e extremamente pobres. Isso significa que quem aderir ao empréstimo poderá ter descontado até R$ 160 de seu benefício, ficando apenas com R$ 240. Vale mencionar, que por meio de PEC (Proposta de Emenda à Constituição), o governo viabilizou o aumento para R$ 600 até o fim de 2022, o que é visto como tentativa de viabilizar a reeleição de Jair Bolsonaro, como apontam especialistas.

Para Bia Santos, educadora financeira e fundadora da Barkus Educacional, a concessão de empréstimos a famílias em situação de vulnerabilidade pode gerar complicadores futuros. “O acesso ao crédito de maneira errada pode gerar desequilíbrio nas contas, já que, como é descontado diretamente no auxílio, não possibilita que o beneficiário possa deixar de pagá-lo em uma situação de emergência e priorize outros gastos, como de alimentação ou saúde. Acaba sendo mais um desafio para um grupo que já vem enfrentando muitos problemas que podem perdurar por gerações”, afirma.

Mônica Costa, jornalista econômica e fundadora da G&P Finanças, empresa de educação financeira para mulheres negras, define a oferta do consignado como “cruel” e explica: “ a gente tá falando de uma população que não tem um trabalho fixo, que não tem um benefício perene, que está recebendo um valor que é muito menor do que precisa para sua sobrevivência, então eles não tem nenhum perfil de quem possa se beneficiar desse tipo de empréstimo”.

Sem saída

Mesmo entendendo os pontos negativos do empréstimo consignado do Auxílio Brasil, a vendedora ambulante Joseane Oliveira fez o pedido do crédito. O motivo: “estou até o pescoço de dívidas”. Ela está aguardando a liberação do valor de R$ 2080, que pagará em 24 parcelas. “Eles fizeram isso aí porque a gente não tem condições, é um absurdo”, sintetiza. Joseane não tem emprego e tem cinco filhos, dos quais três vivem com ela.

Quem sai ganhando nesse cenário são os bancos. Uma reportagem da BBC Brasil consultou instituições financeiras apontando que os juros do consignado podem chegar a 79% ao ano, fazendo com que, na prática, os beneficiários paguem quase o dobro do que solicitaram. Esses juros são muito mais altos do que os vistos em outros empréstimos consignados, como no caso de aposentados e trabalhadores de carteira assinada, nos quais as cobranças costumam ser menores pelo baixo risco de inadimplência. Para Mônica, os altos juros no caso do Auxilio Brasil são um modo dos bancos garantirem o seu pagamento caso o beneficiário que pediu o empréstimo seja cortado do programa.

Bia Santos aponta que lidamos com taxas de juros enormes no Brasil, que pesam demais no orçamento da população e, muitas vezes, impede o acesso a bens duráveis, que são aqueles que costumam ser usados por muitos anos, como máquina de lavar e geladeira. De acordo com levantamento do portal MoneYou e da gestora Infinity Asset Management, o Brasil é líder do ranking mundial de juros reais, que é aquele que considera o efeito da inflação.

Por outro lado, quando o assunto é investimento, os rendimentos costumam ser baixos para quem opta por títulos de baixo risco. Neste ano, por exemplo, o Tesouro Selic – tipo de investimento oferecido pelo governo em que é possível aplicar baixas quantias – está rendendo pouco mais de 8%, segundo dados do Banco Central. Se comparado aos quase 80% de juros que podem chegar o crédito consignado do Auxílio Brasil, a diferença é gritante. Sobre isso, a economista Mônica Costa aponta que nosso país não estimula o investimento, mas sim o consumo.

Culpa não é individual, é do sistema

Nem sempre o endividamento ocorre por má gestão dos recursos ou falta de educação financeira. Com o aumento do custo de vida, diante da alta da inflação, famílias passaram a recorrer a empréstimos e ao cartão de crédito para comprar itens básicos para a sobrevivência: alimentação e contas de água e luz. Uma pesquisa da Serasa indicou que em 2021 o maior motivo do uso do cartão de crédito foi para compra de alimentos, com 69%. Em segundo lugar vieram os produtos, como roupas e eletrodomésticos, e em terceiro remédios ou tratamentos médicos.

Não são apenas os pobres que devem. Em 2019, empresas deviam um total de R$ 896,2 bilhões em dívidas ao Estado brasileiro, como apontou levantamento do Fenafisco (Federação Nacional do Fisco Estadual e Distrital).

Apesar disso, Mônica Costa explica que não é possível fazer uma comparação entre ricos e pobres, sobre quem paga menos dívidas, isso porque são tipos de endividamentos diferentes. No entanto, é possível dizer que o sistema financeiro do país favorece a parcela mais abastada da população. Isso porque os maiores impostos estão nos itens de consumo, em que os pobres gastam a maior parte da sua renda. Já a população mais rica, vai gastar uma menor porcentagem da sua renda com o consumo, e outra parte com serviços, em que os impostos são menores. Então, proporcionalmente, pobres pagam mais impostos que ricos.

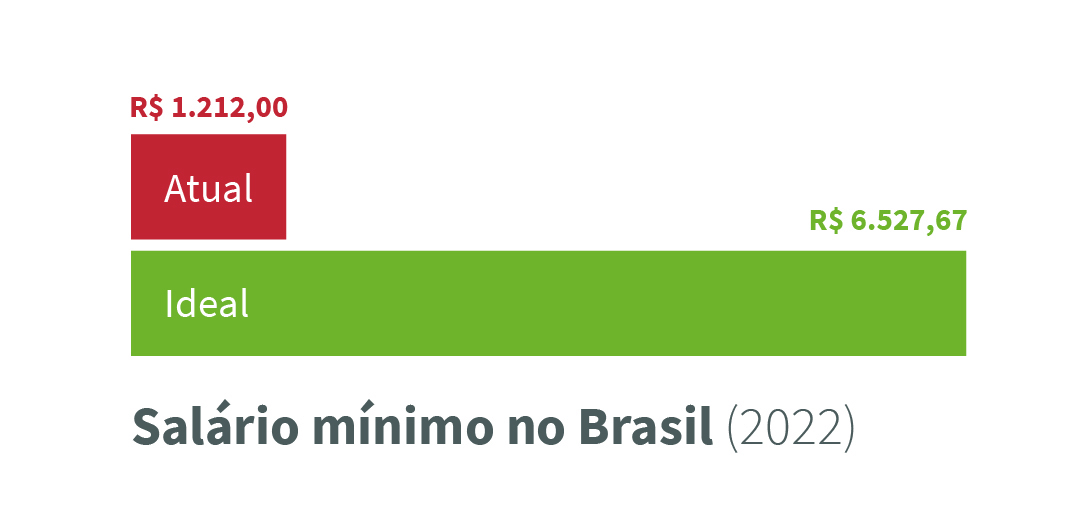

A economista alerta ainda para a culpabilização das pessoas endividadas, quando, na verdade, a lógica do sistema financeiro é a maior responsável por essa situação. Diante disso, ela afirma: “a gente tá falando de um público que recebe muito menos do que precisa há muito tempo, chega uma hora que a conta não vai fechar mesmo. Entender que o salário mínimo é muito menor do que o necessário para que uma família viva com o mínimo de qualidade é fundamental”. Levantamento do Dieese (Departamento Intersindical de Estatística e Estudos Socioeconômicos), revelou que o salário mínimo ideal para manutenção de uma família de quatro pessoas seria de R$ 6.527,67 em agosto de 2022. O valor atual desse salário é cinco vezes menor: R$ 1.212.

“É preciso contar às pessoas que a comunidade bissexual também é discriminada e carece de políticas públicas”

O “Guia de Boas Práticas para Coberturas Jornalísticas sobre Bissexualidade", lançado no último sábado (21/6), provoca comunicadores a repensar a forma como a bissexualidade é representada na mídia